6.7.2025

מצב המשק מאפשר לבנק ישראל להפחית את הריבית

-

קיים סיכוי גבוה להפחתת הריבית מחר או בהחלטה הקרובה לאחר מכן

-

דריכות בוול סטריט לקראת התחלת פרסום הדוחות הכספיים של החברות לרבעון השני

-

נמשך המומנטום החיובי בשווקים בעולם ובישראל וחלה ירידה בפרמיית סיכון המדינה של ישראל

מדדי 500P&S ונאסד"ק הגיעו לרמות שיא חדשות במהלך שבוע המסחר הקצר החולף בארה"ב. גורם כלכלי משמעותי בהשפעתו על המשך הראלי במדדים אלה ובכלל היה הפרסום של דו"ח התעסוקה לחודש יוני, עם הפתעות חיוביות במרבית האינדיקטורים. בסיכום השבועי מדדי דאו ג'ונס, 500P&S ונאסד"ק רשמו עליות של 2.3%, 1.7% ו- 1.6% בהתאמה. מתחילת השנה מדדים אלה עלו 5.4%, 6.8% ו- 6.7% בהתאמה. מדד מניות גלובלי הוסיף לערכו 1.3% בשבוע שעבר ו- 9.5% מתחילת השנה. באירופה, מרבית המדדים ירדו בשיעורים נמוכים יחסית, אולם מתחילת השנה מדדי המניות בגרמניה ובספרד עלו כ- 20% במונחי אירו, והאירו התחזק באותה עת כ- 14% ביחס לדולר. גם באסיה מדדי המניות בהודו, דרום קוריאה והונג קונג רשמו ירידות שבועיות. עם זאת, מתחילת השנה מדדי המניות בדרום קוריאה והונג קונג עלו בשיעורים של 27% ו- 19% בהתאמה.

דו"ח תעסוקה חיובי בארה"ב הרגיע, לעת עתה, את החשש להאטה משמעותית בצמיחת המשק האמריקאי. בחודש יוני חלה עלייה של 147 אלף משרות מועסקים, נתון גבוה מהתחזית של 110 אלף ומהנתון המעודכן של 144 אלף משרות במאי. במקביל חלה ירידה בשיעור האבטלה מ- 4.3% ל- 4.1%. השכר לשעת עבודה עלה 0.2% ביוני, נמוך מהתחזית, ובמונחים שנתיים העלייה בשכר העבודה הסתכמה ב- 3.7%, שהוא שיעור העלייה השנתי הנמוך בשנה האחרונה. הדרישות השבועיות לדמי אבטלה ירדו והוסיפו לעדויות החיוביות בקשר לשוק העבודה. גם נתוני מדדי מנהלי הרכש של ה- ISM הוסיפו לאווירה החיובית. המדד לענפי השירותים חזר לסמן התרחבות ברמת הפעילות ביוני לאחר התכווצות במאי. בחינת הרכב המדד מצביעה על התרחבות בסעיפים כגון ההזמנות החדשות, המלאים וההזמנות לייצוא. מדד מנהלי הרכש לסך התפוקה, הכולל את ענפי התעשייה והשירותים, ירד מעט, מ- 53 ל- 52.9, דבר המצביע על המשך מומנטום הצמיחה במגזר העסקי.

שינוי בציפיות המשקיעים לגבי החלטות הריבית הקרובות של הבנק הפדרלי: השוק צופה כעת אי-שינוי בריבית ב- 30 ביולי והסתברות של כ- 70% להפחתת ריבית של רבע אחוז בהחלטה ב- 17 בספטמבר. בשוק מעניקים הסתברות גבוהה יחסית להפחתת ריבית נוספת עד סוף השנה. בינתיים, הציפיות לאינפלציה ל- 5 ו- 10 שנים משוק ההון נותרו סביב ה- 2.3% לשנה. בהודעה מפתיעה, 8 מדינות מתוך ארגון +OPEC הודיעו על הגדלת מכסות הייצור ל- 548 אלף חביות ליום. זאת, לאחר הודעות קודמות על קיצוצים במכסות. מחיר חבית נפט מסוג ברנט ירד כ- 8% מתחילת השנה. בשוק אג"ח ממשלתיות, התשואה לפדיון ל- 10 שנים סיימה את השבוע בשיעור של 4.34% לשנה, ובשבוע החולף שער הדולר מול מטבעות אחרים שמר על יציבות. ממשל טראמפ הצליח לעמוד בדדליין שנקבע ואישר את הצעת חוק התקציב של הנשיא טראמפ, הכוללת בין היתר הפחתות במסים, צעדי דה רגולציה וקיצוץ בהוצאות הבריאות. שלא במפתיע, מדובר בתקציב מרחיב מאד, שצפוי להוסיף מעל ל- 3 טריליון דולר לגרעון הפדרלי במהלך העשור הקרוב.

ישראל: נמשך המומנטום החיובי בשוק ההון מתוך ציפייה להתקדמות בהפסקת האש בעזה ולהסכם שיסיים את המלחמה תוך החזרת כל החטופים והחללים. השוק גם מעריך שהסכם כזה יבוא יחד עם הרחבת הסכמי אברהם, שתכלול בין היתר נורמליזציה ביחסים בין ישראל לסעודיה. בשבוע החולף מדד ת"א 125 רשם עלייה של 5.2%, ומתחילת השנה עלייתו הסתכמה ב- 28%. בין הענפים הבולטים בביצועים שלהם מתחילת השנה נמנים הבנקים והביטוח, הנפט והגז והתקשורת וטכנולוגיות מידע. לאחרונה בלט מאד ענף הבנייה, שעלה 38% במהלך שלושת החודשים האחרונים. גם מדדי אגרות החוב הממשלתיות עלו בשיעורים נאים, תוך ירידה בתשואות לפדיון. השקל המשיך להתחזק בשבוע האחרון ביחס לדולר ולסל. מתחילת השנה, ייסוף השקל ביחס לדולר הגיע

ל- 8% וביחס לסל ל- 3%.

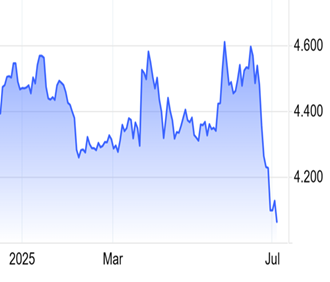

ההתפתחויות האחרונות במשק מאפשרות לבנק ישראל להפחית את הריבית בהחלטתו מחר או בהחלטה הבאה לאחר מכן. סיום המלחמה באירן הוביל להמשך הירידה בפרמיית סיכון המדינה, הפעם לרמה של 124 נקודות בסיס על פי ה- CDS ל- 10 שנים. הדבר בא לידי ביטוי, בין היתר, בירידה בתשואות לפדיון על אג"ח ממשלתי. התחזקות השקל, הירידה במחירי הנפט בעולם, ההתמתנות בעליית מדדי המחירים לצרכן האחרונים שפורסמו והציפיות הנמוכות יחסית לאינפלציה כל אלה תומכים בהפחתת הריבית במועד קרוב. מנגד, שוק העבודה נותר במצב הדוק ושכר העבודה עולה בשיעור שנתי של כ- 4.5%, מעל שיעור האינפלציה. כמוכן, ייתכן והביקוש לדיור ע"י מפונים על רקע נזקי הטילים מאירן יוביל לעלייה בשכר דירה, דבר שעלול להעלות את שיעור האינפלציה.

ירידה בתשואה לפדיון על אג"ח ממשלת ישראל

ל- 10 שנים (%)

המקור: Trading Economics

הסקירה הוכנה ע"י פרופ' ליאו ליידרמן ומחלקת המחקר

אזהרות כלליות נוספות:

מסמך זה מבוסס על נתונים ומידע שהיו גלויים לציבור. הנתונים והמידע ששימשו להכנת מסמך זה הונחו כנכונים, וזאת מבלי שפעילים ניהול תיקי השקעות בע"מ ("פעילים") ביצעה בדיקות עצמאיות ביחס לנתונים ולמידע מידע אלו - אין בסקירה זו משום אימות או אישור לנכונותם. פעילים ועובדיה אינם אחראים לשלמותם או דיוקם של הנתונים האמורים או לכל השמטה, שגיאה או ליקוי אחרים במסמך. יודגש כי מסמך זה הינו למטרת אינפורמציה בלבד, הוא אינו מתיימר להוות ניתוח מלא של כל העובדות וכל הנסיבות הקשורות לאמור בו. המידע עליו מתבסס מסמך זה, והדעות האמורות בו, עשויים להשתנות מעת לעת ללא כל מתן הודעה או פרסום נוספים. אין להסתמך על האמור במסמך זה ואין להתבסס על כך ששימוש במידע או בהמלצות המובאות במסמך זה יביא לתוצאות מסוימות. מסמך זה אינו מותאם למטרות ההשקעה או לצרכיו האישיים והייחודיים של כל משקיע, אין לראות במסמך זה משום ייעוץ השקעות או תחליף לייעוץ השקעות המתחשב בנתוניו, צרכיו ומטרות השקעתו המיוחדים של כל אדם, ואין לפעול על-פי האמור במסמך זה אלא לאחר קבלת ייעוץ אישי המתחשב בצרכיו, מטרותיו ונתוניו האישיים של כל משקיע, ולאחר הפעלת שיקול דעת עצמאי. פעילים, עובדיה, וכל מי שפועל מטעמה לא יהיו אחראים בכל צורה שהיא לנזק או הפסד, ישירים או עקיפים, שייגרמו, אם ייגרמו, כתוצאה משימוש במסמך זה או כתוצאה מהסתמכות עליו. לפעילים, או לחברות קשורות אליה, או לבעלי שליטה בהם, עשויות להיות החזקות בניירות הערך או הנכסים הפיננסיים הנזכרים במסמך זה, עבורם או עבור לקוחותיהם, והם עשויים לבצע עסקאות המנוגדות לאמור במסמך זה. האמור במסמך זה אינו מהווה ייעוץ מס ואינו מתיימר להוות פרשנות מקובלת על רשויות המס או על גופים נוספים. מסמך זה הינו רכושה של פעילים, אין להעתיק, לשכפל, לצטט, לפרסם בכל אופן, לצלם, להקליט וכיו"ב את מסמך זה, או חלקים ממנו, ללא קבלת אישור, מראש ובכתב, מפעילים.