סקירה של פרופ' ליאו ליידרמן ומחלקת המחקר של פעילים

סקירה של פרופ' ליאו ליידרמן ומחלקת המחקר של פעילים

30.9.2024

תחל שנת תשפ"ה וברכותיה

• ביצועים נאים בשוקי המניות בעולם ובישראל בשנת תשפ"ד המגיעה לסיומה

• החלטות הממשלה על תקציב 2025 צפויות להשפיע על הדרוג ו"סיכון המדינה" של ישראל

• אנו מאחלים לקוראי הסקירה וללקוחות חברת פעילים שנה טובה ושקטה

שנת תשפ"ד הייתה דרמטית במשק ובחברה בישראל. מה- 7 באוקטובר 2023, אנו מתמודדים עם מלחמה קשה וממושכת. מה שהתחילה כמלחמה מפתיעה בגבול הדרומי מול רצועת עזה, התפתח בחודשים האחרונים למלחמה מול ארגון חיזבאללה בגבול הצפוני. אנו גם מתמודדים מול תוקפנות ישירה מאיראן, מתימן וממדינות אחרות באזור. למלחמה מחיר אנושי יקר, הכולל חללים, שבויים, נפגעים ואזרחים רבים שפונו מבתיהם בדרום ובצפון. גם המחיר הכלכלי משמעותי מאד והוא כולל פגיעה בתוצר וברמת החיים של האזרחים. בפרוס השנה החדשה, נותר לקוות לסיום קרוב של המלחמה, תוך החזרת השבויים ומעבר למצב יציב ושקט בצפון, בדרום ובכלל המדינה.

סיכום הביצועים הפיננסיים העיקריים בעולם ובישראל בשנה המסתיימת, תשפ"ד. מדדי המניות העיקריים רשמו עליות נאות בהובלת מדד הנאסד"ק שהוסיף 37% לערכו בשניים עשר החודשים האחרונים. במקביל, מדד S&P500 עלה 34% ומדד מניות גלובלי עלה בשיעור מרשים של 31%. הדאו ג'ונס וראסל 2000 עלו בשיעור זהה של 26%. בורסות אסיה התאפיינו בהיעדר דפוס ביצועים אחיד, כאשר הודו וטייוואן בלטו לחיוב. אצלנו, חרף השנה הקשה, מדד ת"א 125 עלה בשיעור של 12% במונחי שקלים. אשר לשערי החליפין, השנה חל פיחות של 5.5% בדולר ביחס לסל מטבעות אחרים. בישראל למרות המלחמה השקל התחזק מול הדולר בשיעור של כ- 3.7%.

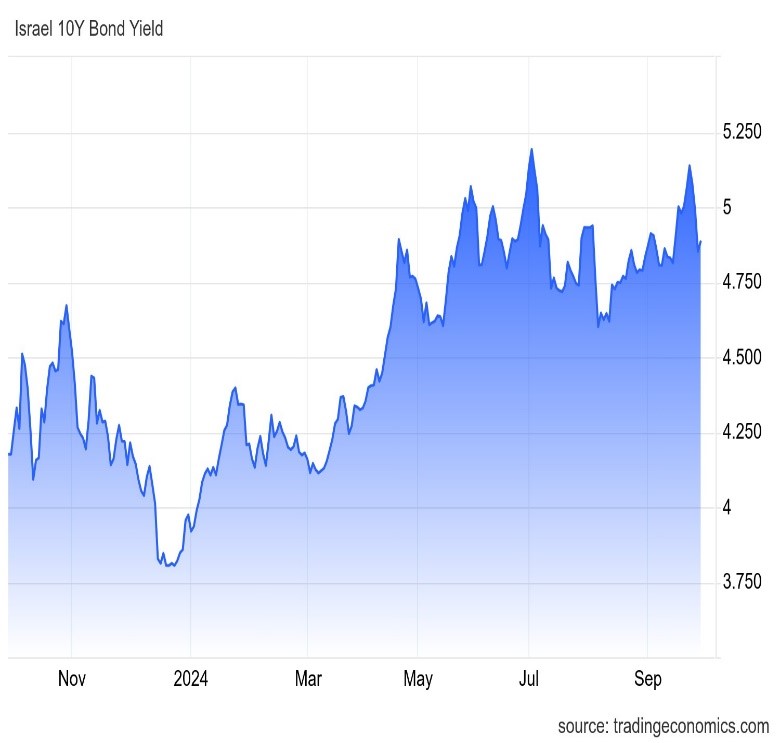

ירידת תשואות לפדיון בארה"ב מול עליית תשואות בישראל. תופעה בולטת השנה הייתה ההיפרדות של מגמת התשואות לפדיון על אג"ח ממשלתיות בישראל מאלה בארה"ב. לפני שנה, התשואה ל- 10 שנים בארה"ב עמדה על 4.70% ועתה היא עומדת על 3.76%. באותו הזמן, התשואה בישראל על אג"ח שהונפקו בשקלים עלתה

מ- 4.17% ל- 4.90%. אנו מעריכים שהגורם המרכזי שהוביל להתרחבות פער התשואות בין ישראל לארה"ב הוא החרפת הסיכונים הגאו-פוליטיים כאן, הגידול החד בהוצאות הביטחון ובגרעון התקציבי וגורמים נוספים כגון העובדה שהאינפלציה נמצאת במגמת ירידה בארה"ב לעומת אינפלציה שלעת עתה נותרה בשיעור של 3.6% שנה אחורה מחודש אוגוסט האחרון. כל אלה הגדילו את "סיכון האשראי" של ישראל בשווקים. מבחינת צעדי הבנקים המרכזיים, ריבית הפד ירדה השנה חצי אחוז וריבית בנק ישראל ירדה ב- 0.25%. שערי ריבית אלה עומדים ביום על 5% בארה"ב ו- 4.5% בישראל.

בשוקי ה- CDS הגלובליים פרמיית "סיכון המדינה" של ישראל עלתה ובמקביל חברות הדרוג הפחיתו את דרוג האשראי של המשק. לפני תחילת המלחמה, פרמיית "סיכון המדינה" של ישראל, הנמדדת ע"י המרווח בין התשואות לפדיון על אג"ח של ממשלת ישראל נקובות בדולרים לבין התשואות על אג"ח שהונפקו ע"י האוצר בארה"ב, עמדה על חצי אחוז לשנה (עבור אג"ח ל- 10 שנים). לאחרונה, פרמיה זאת עלתה משמעותית ל- 1.8% לשנה. אשר לחברות הדרוג, במהלך הזמן חברת מודי'ס הפחיתה את הדרוג

מ- A1 ל- Baa1 שהיא שלוש רמות דרוג מתחת למצב המקורי. חברת S&P הפחיתה את דרוג האשראי של ישראל מ- AA מינוס ל- A פלוס, וחברת פיץ' הורידה את הדרוג מ- A+ ל- A. נציין עוד כי בשלושת סוכנויות הדרוג נקבעה תחזית שלילית לדרוג. במלים אחרות, הם מעריכים שקיים סיכוי גבוה להפחתות דרוג נוספות בהמשך.

החזרת המשמעת הפיסקלית וקביעת תקציב ממשלתי אחראי ל- 2025 הם תנאים הכרחיים לשיפור הסנטימנט של המשקיעים בשוקי החוב וחברות הדרוג ביחס למשק הישראלי. אמנם האוצר הצהיר שבכוונתו לקבוע יעד גרעון של 4% מהתמ"ג, אך יעד זה טרם הובא לדיון ואישור הממשלה. על הרקע הגידול הפרמננטי המשמעותי בהוצאות הביטחון, יידרשו קיצוצים והעלאות מסים על מנת לעבור מהמצב הנוכחי, עם גרעון קרוב ל- 8% מהתוצר למצב בו היעד של 4% הוא אמין ובר ביצוע. תשומת לב מיוחדת תינתן בשווקים להרכב הוצאות הממשלה והמסים שייקבעו בתקציב, כאשר ההעדפה תהיה, בדרך כלל, להדגשת סעיפים מחוללי צמיחה, כגון השקעות בתשתית.

חשוב גם מה יהיה תהליך קבלת ההחלטות לגבי התוואי שייקבע להוצאות הביטחון בשנים הקרובות. מצד אחד, אין ספק שהאיומים הביטחוניים יחייבו השקעות רבות בתחום, אולם, מאידך, מבחינה ציבורית וכלכלית חשוב שההחלטות יתקבלו תוך התייעצות גם עם גורמים מקצועיים מחוץ למערכת הביטחון, במטרה להבטיח שאלה יהיו מאוזנות ככל האפשר.

עד כה, שוק ההון בישראל הראה חוסן מסוים חרף ההתפתחויות הביטחוניות. זאת, בעיקר בנוגע לשוקי המניות ומט"ח. עם זאת, עיקר ההשפעה הפיננסית של המלחמה התמקד בשוק אגרות החוב שוק שימשיך להיות רגיש להתפתחויות הפיסקליות. ניתן לקוות שההחלטות על תקציב 2025 יהיו אחראיות ויתרמו לחיזוק החוסן הפיננסי והכלכלי של המשק בתקופה כל כך מאתגרת.

שיעור התשואה לפדיון על אג"ח ממשלה ישראל ל- 10 שנים

בשנה העברית החולפת (% לשנה)

המקור: Trading Economics

הסקירה הוכנה ע"י פרופ' ליאו ליידרמן ומחלקת המחקר

מסמך זה מבוסס על נתונים ומידע שהיו גלויים לציבור. הנתונים והמידע ששימשו להכנת מסמך זה הונחו כנכונים, וזאת מבלי שפעילים ניהול תיקי השקעות בע"מ ("פעילים") ביצעה בדיקות עצמאיות ביחס לנתונים ולמידע מידע אלו - אין בסקירה זו משום אימות או אישור לנכונותם. פעילים ועובדיה אינם אחראים לשלמותם או דיוקם של הנתונים האמורים או לכל השמטה, שגיאה או ליקוי אחרים במסמך. יודגש כי מסמך זה הינו למטרת אינפורמציה בלבד, הוא אינו מתיימר להוות ניתוח מלא של כל העובדות וכל הנסיבות הקשורות לאמור בו. המידע עליו מתבסס מסמך זה, והדעות האמורות בו, עשויים להשתנות מעת לעת ללא כל מתן הודעה או פרסום נוספים. אין להסתמך על האמור במסמך זה ואין להתבסס על כך ששימוש במידע או בהמלצות המובאות במסמך זה יביא לתוצאות מסוימות. מסמך זה אינו מותאם למטרות ההשקעה או לצרכיו האישיים והייחודיים של כל משקיע, אין לראות במסמך זה משום ייעוץ השקעות או תחליף לייעוץ השקעות המתחשב בנתוניו, צרכיו ומטרות השקעתו המיוחדים של כל אדם, ואין לפעול על-פי האמור במסמך זה אלא לאחר קבלת ייעוץ אישי המתחשב בצרכיו, מטרותיו ונתוניו האישיים של כל משקיע, ולאחר הפעלת שיקול דעת עצמאי. פעילים, עובדיה, וכל מי שפועל מטעמה לא יהיו אחראים בכל צורה שהיא לנזק או הפסד, ישירים או עקיפים, שייגרמו, אם ייגרמו, כתוצאה משימוש במסמך זה או כתוצאה מהסתמכות עליו. לפעילים, או לחברות קשורות אליה, או לבעלי שליטה בהם, עשויות להיות החזקות בניירות הערך או הנכסים הפיננסיים הנזכרים במסמך זה, עבורם או עבור לקוחותיהם, והם עשויים לבצע עסקאות המנוגדות לאמור במסמך זה. האמור במסמך זה אינו מהווה ייעוץ מס ואינו מתיימר להוות פרשנות מקובלת על רשויות המס או על גופים נוספים. מסמך זה הינו רכושה של פעילים, אין להעתיק, לשכפל, לצטט, לפרסם בכל אופן, לצלם, להקליט וכיו"ב את מסמך זה, או חלקים ממנו, ללא קבלת אישור, מראש ובכתב, מפעילים.